El presente documento contiene un resumen de las disposiciones del Proyecto de Ley 293/2023 Senado que sobre la propuesta del Gobierno Nacional frente a la Reforma Pensional.

Para poner en contexto la estructura propuesta, el documento desarrolla una sección ofreciendo algunas cifras relevantes de la situación colombiana frente al tema pensional y presenta dos esquemas relacionados con el funcionamiento actual del sistema y el propuesto en el proyecto de ley.

Finalmente, se hace una recopilación de los argumentos del Gobierno Nacional, Fedesarrollo, Asofondos y ANIF en relación con el texto propuesto, con el objetivo de delinear el espacio de argumentos frente a la reforma.

1. Tres desafíos para las pensiones en Colombia

Antes de entrar en el contenido de la Reforma Pensional presentada por el Gobierno Nacional al Congreso de la República, es necesario delinear un panorama del estado actual de las pensiones en el país.

En esta sección, el equipo Virtus Global realiza un resumen de las principales cifras del mercado laboral, de acceso al sistema y de las finanzas públicas que permitirán poner en perspectiva las propuestas plasmadas en la Reforma.

Estas están agrupadas en torno a 3 desafíos para el funcionamiento adecuado del sistema: informalidad, cobertura y sostenibilidad.

Informalidad

La Organización Internacional del Trabajo –OIT– distingue entre 3 conceptos de informalidad, que son útiles para el presente análisis, teniendo en cuenta que en países en vías de desarrollo, suele coexistir el empleo formal e informal (OIT, 2015).

Para empezar, en resolución relacionada con las estadísticas de empleo del sector informal, la OIT define el sector informal como “las unidades dedicadas en la producción de bienes y servicios con el objetivo primario de generar empleo e ingresos a las personas involucradas” (OIT, 1993). Según su caracterización en este documento, las unidades de producción del sector informal tienen la particularidad de empresas familiares. Las personas dueñas deben buscar financiación bajo su propio riesgo y son responsables personalmente por las deudas u obligaciones de la empresa. Además, los bienes de capital se pueden usar de manera indistinta para propósitos empresariales o del hogar.

Por su parte, el empleo informal se define como “el trabajo remunerado […] que no está registrado, regulado, regulado a protegido por marcos regulatorios o legales existentes, así como el trabajo no remunerado que se desarrolla en una actividad que produce ingresos” (OIT, 2003, 2015).

Como se puede ver, mientras el concepto de sector informal parte de una perspectiva centrada en las empresas, el concepto de empleo informal se centra en las personas empleadas. El concepto de economía informal “desarrolla ambas perspectivas y se define como todas las actividades económicas desarrolladas por trabajadores y unidades económicas que –legalmente o en la práctica– no tienen cobertura o están cubiertas de manera insuficiente por arreglos formales” (OIT, 2015)

Veamos cómo se ve la economía informal en Colombia. El DANE calcula a los ocupados informales como todos los asalariados o empleados domésticos que no cuentan con cotizaciones a salud ni a pensión por concepto de su vínculo laboral con el empleador que los contrató, los trabajadores sin remuneración y los trabajadores por cuenta propia o empleadores que hayan sido clasificados en el sector informal (DANE, 2023a).

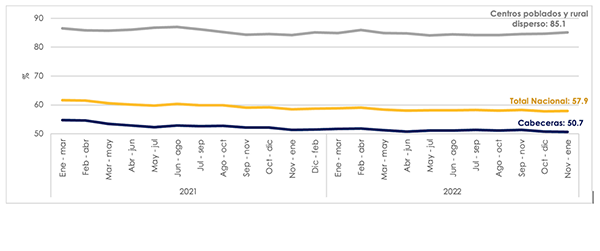

De acuerdo con esta fuente, en el trimestre móvil noviembre 2022 – enero 2023, casi 6 de cada 10 ocupados en Colombia se encontraban en situación de informalidad. Si bien esta proporción ha disminuido desde inicios de 2021, la cifra sigue teniendo un valor muy elevado. La desagregación en la ruralidad deja una imagen incluso más dramática: más de 8 de cada 10 ocupados en centros poblados y rural disperso son informales.

Figura 1. Proporción de ocupados informales en Colombia

(2021 – 2022)

Figuras 2, 3 y 4

Fuente: DANE – Gran Encuesta Integrada de Hogares

Nota: La medición de informalidad con base en la GEIH marco 2018 sólo está disponible de 2021 en adelante.

Esta tendencia está presente también cuando se revisa la proporción por ciudades. Mientras que en Bogotá 3 de cada 10 ocupados es informal, en ciudades como Valledupar o Riohacha la proporción se invierte: casi 7 de cada 10 ocupados son informales.

Al desagregar por sexo, se evidencia que la proporción de informalidad es mayor en los hombres (60,1%) que en las mujeres (54,6%). Ahora bien, esto no significa que no haya retos en materia de género frente a la informalidad. En particular, porque la cifra anterior requiere que las personas se clasifiquen en la categoría de ocupadas en primer lugar.

Al revisar las tasas globales de participación –el porcentaje de personas en edad de trabajar que se encuentran en la Fuerza de Trabajo– se evidencia como la proporción de mujeres en el mercado laboral es mucho menor que la de los hombres. Mientras que la Tasa Global de Participación para las mujeres en enero de 2023 fue de 51,4%, la misma cifra para los hombres fue de 76,4% (DANE, 2023b).

Por último, es necesario resaltar que la ocupación informal se presenta de forma desproporcionada en las microempresas. Mientras que el 24,5% de los ocupados informales trabajan en pequeñas empresas, este mismo porcentaje es de 85% para las microempresas.

Como se puede evidenciar, la composición del mercado laboral colombiano es altamente informal y afecta especialmente a las personas que habitan en la ruralidad y a quienes trabajan en micro y pequeñas empresas.

Ahora bien, ¿por qué es importante analizar la informalidad en el tema de las pensiones?

Para empezar, porque la misma definición de ocupación informal indica que estas personas–así como los hogares que dependen de sus ingresos– no realizan cotizaciones al sistema de salud y pensional como los empleados formales. Esto tiene implicaciones tanto sobre los recursos que le entran al sistema pensional vía aportes, así como en la existencia de recursos en la vejez para estas personas.

Para el caso del sistema pensional actual, esto significa que las personas en la informalidad pueden acceder en principio a mecanismos con desembolsos mensuales inferiores al salario mínimo como Colombia Mayor –$80.000 mensuales (DPS, s/f)– o los Beneficios Económicos Periódicos –$380.000 mensuales en promedio (Colpensiones, 2023).

Pero el impacto de la informalidad no se limita directamente al tema pensional. La formalidad está asociada con beneficios para los trabajadores, el Estado y las empresas. Para los trabajadores en términos de ingresos laborales, estabilidad, horarios de trabajo y la satisfacción laboral; para el Estado en términos de la reducción de la corrupción y un mayor cumplimiento de normativas ambientales, laborales, sanitarias, entre otras; y para las empresas, en términos de mayor bienestar para sus empleados, mejor funcionamiento del gobierno y aumento en la productividad (Fernández, 2020).

Cobertura

Relacionado con el desafío de informalidad mencionado con anterioridad, el sistema pensional tiene grandes problemas en materia de cobertura. Del total de personas mayores de 60 años, solo el 22% llega a acceder a una pensión contributiva cuando alcanza la edad de retiro, cifra que no ha variado sustancialmente en los últimos años. Cuando se incluye el programa Colombia Mayor, se tiene que el 50% de los adultos mayores reciben alguna transferencia o pensión (Becerra et al., 2022).

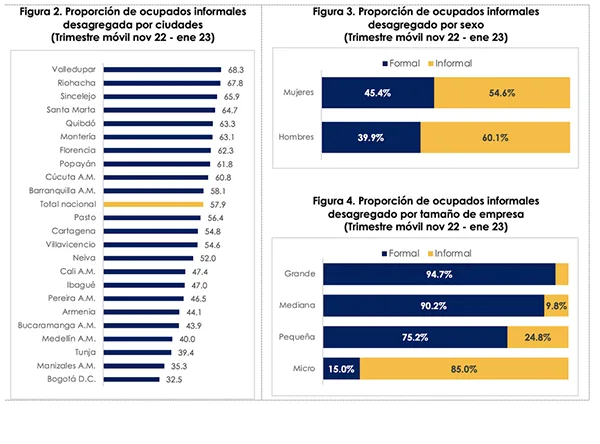

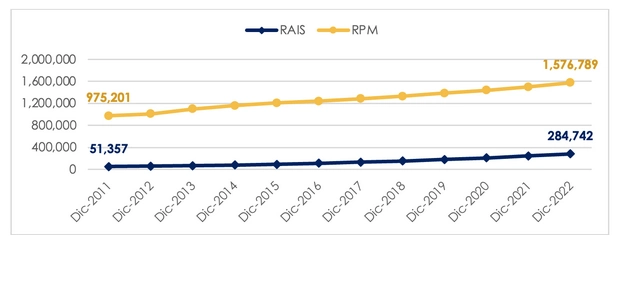

Figura 5. Total de pensionados por el RAIS y el RPM

(dic-2011 a dic-2022)

Fuente: Asofondos con base en Superintendencia Financiera de Colombia

Nota: El total incluye pensionados por Retiro Programado, Renta Vitalicia Inmediata y otras modalidades de pensión.

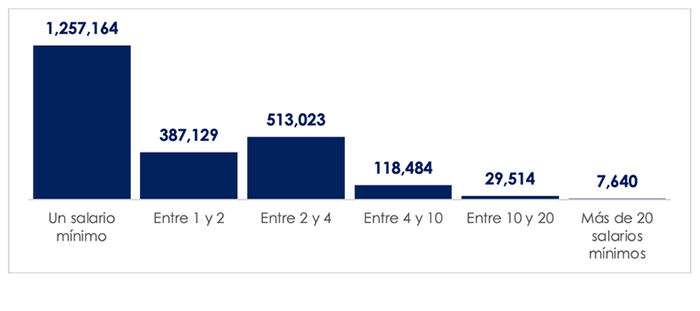

En términos de personas pensionadas, según cifras del Ministerio del Trabajo, con corte a diciembre de 2022, en Colombia se registraron 2.3 millones de personas pensionadas. De estas, más de la mitad recibe una mesada de un salario mínimo, 16,7% entre uno y dos salarios mínimos y 22,2% entre dos y cuatro salarios mínimos.

Figura 6. Distribución de mesadas recibidas por las personas pensionadas en Colombia (diciembre 2023)

Fuente: La República con base en cifras del Ministerio del Trabajo

A pesar de que el número de mesadas pensionales de más de 20 salarios mínimos parece pequeño en comparación con las de 1 salario mínimo, su participación en el total de desembolsos es muy elevada. De acuerdo con un trabajo realizado por Eduardo Lora, “el 1% más rico de los colombianos recibe tanto en pensiones como todos los que pertenecen a la mitad más pobre de la población”. Teniendo en cuenta la gran participación de los subsidios en los montos de las mesadas entregadas por Colpensiones (entre el 61% y el 80%), estas “son un mecanismo que agudiza la concentración del ingreso” (Lora, 2021).

Sostenibilidad

El último desafío para mencionar en este documento tiene que ver con la sostenibilidad fiscal del sistema. Las estimaciones del Valor Presente Neto (VPN) del pasivo pensional del régimen de prima media (Colpensiones) van desde un 67.5% del PIB de acuerdo con el Ministerio de Hacienda hasta 87% del PIB de acuerdo con cálculos de ANIF (Mejía, 2023) y el gasto total en pensiones respecto al PIB es de alrededor de 3.9% (Portafolio, 2021). Además, como se expresó en el Informe final de la Misión de Gasto Público “los problemas de sostenibilidad financiera del sistema pensional tienden a exacerbar con el proceso de envejecimiento demográfico de la población” (Bernal et al., 2017).

En parte, esto se debe al esquema de reparto simple que tiene el régimen de prima media, en el que las pensiones de las personas mayores se pagan con los aportes de quienes contribuyen al sistema en la actualidad, así como aportes del presupuesto general de la Nación. A medida que la población envejece, hay un mayor número de personas a quienes se les debe depositar una mesada pensional, al tiempo que hay menor personas que aportan al sistema.

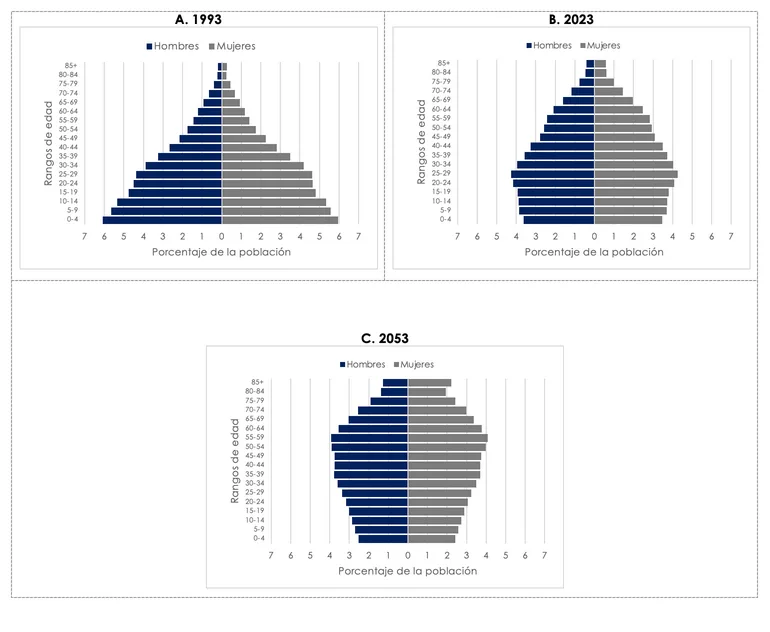

Figura 7. Evolución de la pirámide poblacional de Colombia: 30 años en el pasado y 30 años en el futuro

Fuente: DANE – Proyecciones y Retroproyecciones de Población CNPV 2018. Actualizadas el 22 de marzo de 2023.

Las gráficas anteriores muestran el cambio en la composición de la población colombiana por edad entre 1993 y las estimaciones para 2053. Que la pirámide poblacional cada vez esté menos concentrada en menores rangos de edad representa el envejecimiento de la población, justamente el problema que puede exacerbar la insostenibilidad del sistema pensional.

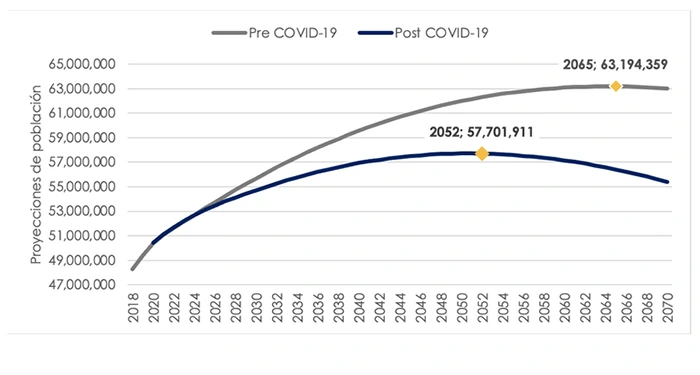

Por último, esta evolución de la pirámide poblacional se pudo haber acelerado con la pandemia del Covid-19. El pasado 23 de marzo, el DANE publicó una actualización de las proyecciones de población, en la que se adelanta 13 años el año en el que primero se verá un crecimiento poblacional negativo: de 2065 a 2052 (DANE, 2023c).

Figura 8. Actualización de las proyecciones de crecimiento poblacional negativo en Colombia

Fuente: DANE – Proyecciones y Retroproyecciones de Población CNPV 2018. Actualizadas el 22 de marzo de 2023.

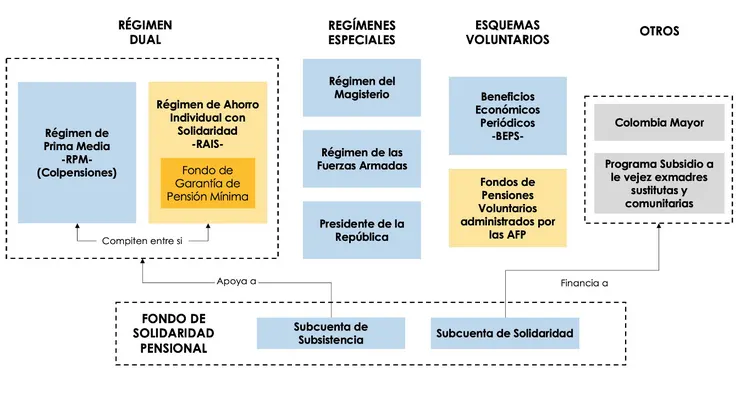

2. Estructura actual del sistema pensional

En esta sección se hace una breve descripción de la estructura del Sistema Pensional Actual, de acuerdo con la información contenida en el Informe Final de la Comisión del Gasto y la Inversión Pública (Bernal et al., 2017) y la actualización correspondiente con base en el Decreto 325 de 2022 del Ministerio del Trabajo.

Figura 9. Estructura del Sistema Pensional actual

Fuente: Elaboración propia con base en Informe Final de la Comisión del Gasto y la Inversión Pública, actualizado con el Decreto 325 de 2022 del Ministerio del Trabajo

La Ley 100 de 1993 “Por la cual se crea el sistema de seguridad social integral y se dictan otras disposiciones” define un régimen dual de pensiones compuesto por un sistema de reparto y un sistema individual, que compiten entre sí. La afiliación a alguno de estos sistemas es obligatoria para los empleados con contrato laboral y trabajadores independientes. Cada persona puede escoger su régimen y cambiarse cada 5 años siempre que falten al menos 10 años para alcanzar la edad de pensión.

- Régimen de Prima Media: De acuerdo con el artículo 31 de la Ley 100 de 1993, este sistema es un régimen solidario de prestación definida, en el que los aportes de los afiliados constituyen un fondo común de naturaleza pública y en el que el Estado garantiza el pago de los beneficios de los afiliados. Los recursos de este sistema son administrados a través de la Administradora Colombiana de Pensiones – Colpensiones.Para acceder a las pensiones a través de este régimen se requiere haber cotizado 1.300 semanas y tener 57 años para las mujeres y 62 años para los hombres. En el caso que los afiliados no alcancen las condiciones para una pensión mínima, se puede acceder a la figura de indemnización sustitutiva de la pensión de vejez.

- Régimen de Ahorro Individual con Solidaridad: Por su parte, como se describe en el artículo 59 de la misma ley, el RAIS está “basado en el ahorro proveniente de las cotizaciones y sus respectivos rendimientos financieros, la solidaridad a través de garantías de pensión mínima y aportes al Fondo de Solidaridad”. Las Administradoras de Fondos de Pensiones -AFP- son entidades privadas que administran los recursos de este régimen. En la actualidad, estas son Colfondos, Porvenir, Protección y Skandia.Para pensionarse a través del RAIS se requiere alcanzar un monto de ahorro específico a través de una renta vitalicia o un sistema de retiro programado para la edad que desee el afiliado. En caso de no cumplir con dicho monto, el RAIS cuenta con el Fondo de Garantía de Pensión Mínima que cubre una pensión por un valor de un salario mínimo, siempre y cuando el afiliado haya cotizado al menos 1.150 semanas y tengan las edades de pensión del Régimen de Prima Media.

- Fondo de Solidaridad Pensional[1]: Como complemento a este régimen dual, en la Ley 100 de 1993 se establece el FSP, “una cuenta especial de la Nación, sin personería jurídica, adscrita al Ministerio del Trabajo, destinada a subsidiar las cotizaciones de los grupos de la población que por sus características y condiciones económicas no tienen acceso a los Sistemas de Seguridad Social” (FSP, s/f-b). Este se divide en dos subcuentas:

- Subcuenta de solidaridad: Destinada a subsidiar las pensiones de trabajadores asalariados o independientes del sector rural y urbano que no tengan suficientes recursos para efectuar la totalidad del aporte, a través del Programa de Subsidio al Aporte en Pensión.

- Subcuenta de Subsistencia: Destinada a la protección de personas en estado de indigencia o de pobreza extrema, con los programas de Subsidio a la Vejez para ex madres Comunitarias y ex madres Sustitutas, así como Colombia Mayor.

Ahora bien, algunas actividades conservan regímenes especiales, con “requisitos menos exigentes y que los del régimen dual del sistema general de pensiones”, en los que “los beneficios pensionales son superiores a los del RPM y el RAIS” (Bernal et al., 2017, p. 213)

- Régimen del Magisterio: Este régimen aplica a los profesores que ya estuvieran trabajando cuando entró en vigor la Ley 1278 de 2002. Las personas afiliadas a este régimen pueden acceder a su pensión a los 57 años.

- Régimen de las Fuerzas Armadas: En este régimen se requieren 20 años en caso de retiro forzoso o 25 años por retiro voluntario para acceder a la asignación de retiro (el equivalente a una pensión). En este régimen no hay cotizaciones del empleador, a diferencia de empleados del sector privado y otros empleados del sector público

- Pensión del presidente de la República: Esta se rige por lo descrito en la Ley 48 de 1962, que indica que “todo ex presidente de la República tendrá derecho a disfrutar de pensión vitalicia o pensión de vejez, igual al setenta y cinco por ciento (75%) de su último sueldo mensual, si ha permanecido al servicio del Estado durante veinte (20) años continuos o discontinuos y si ha cumplido cincuenta (50) años de edad”.

Finalmente, los elementos anteriores se complementan por dos esquemas voluntarios y dos componentes de apoyo asistencial no contributivo, como se describe a continuación:

- Beneficios Económicos Periódicos: El programa BEPS es un esquema de ahorro voluntario para personas de menores ingresos y que viven periodos de informalidad para ahorrar voluntariamente en cuentas individuales, administradas por Colpensiones. El Estado otorga un subsidio del 20% sobre el capital acumulado, pero las personas no pueden aportar simultáneamente en el RMP o el RAIS. Como se mencionó con anterioridad, este esquema entrega montos inferiores al salario mínimo –$380.000 mensuales en promedio (Colpensiones, 2023)–.

- Fondos de Pensiones Voluntarios: Adicionalmente, como se define en el artículo 62 de la Ley 100 de 1993, los afiliados al RAIS pueden cotizar valores superiores a sus cotizaciones obligatorias para incrementar los saldos de sus cuentas individuales de ahorro pensional, para optar por una pensión mayor o un retiro anticipado, de acuerdo con los requisitos mencionados con anterioridad.

- Colombia Mayor: El Programa de Protección Social al Adulto Mayor -Colombia Mayor- entrega subsidios económicos para aquellos que se encuentran desamparados, que no cuentan con una pensión o viven en la extrema pobreza”. Los requisitos para acceder a este beneficio son tener la ciudadanía colombiana, haber residido durante los últimos 10 años en el territorio nacional, tener mínimo 3 años menos de la edad que se requiere para pensionarse por vejez en el RPM y carecer de rentas o ingresos suficientes para subsistir (DPS, s/f). El valor de este subsidio mensual es de $80.000 para todos los beneficiarios a nivel nacional.

- Programa Subsidio a la vejez ex madres sustitutas y comunitarias: Este es un subsidio de la Subcuenta de Subsistencia del Fondo de Solidaridad pensional para “personas que hayan ejercido el rol de madres comunitarias o sustitutas por un tiempo no menor de 10 años en los hogares comunitarios o sustitutos del Instituto Colombiano del Bienestar Familiar (ICBF) y que no reúnan los requisitos para acceder a una pensión, ni sean beneficiarias del mecanismo de Beneficios Económicos Periódicos (BEPS)” (FSP, s/f-a). El valor entregado por cuenta de este subsidio depende del tiempo de permanencia en los Programas de Hogares Comunitarios o Sustitutos de Bienestar Familiar. Si el tiempo es entre 10 y 15 años, se entregan $360.000 mensuales, si está entre 15 y 20 años, $420.000. Y si el tiempo es de más de 20 años, se entregan $440.000.

[1] Además de este Fondo, vale la pena mencionar la existencia del Fondo de Pensiones Públicas del orden nacional (Fopep), que financia el pago de pensiones a cargo de la Caja Nacional de Previsión Social (Cajanal) y otros fondos insolventes del nivel nacional al momento de la expedición de la Ley 100 de 1993; así como el Fondo Nacional de Pensiones de las Entidades Territoriales, que busca acumular recursos para el pago de pasivos pensionales de estas entidades, creado con la Ley 549 de 1999.

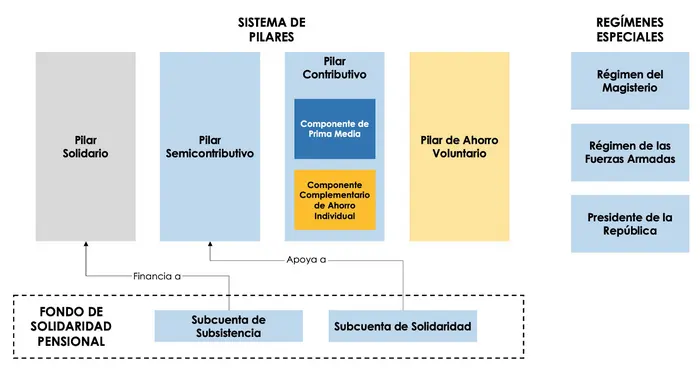

3. Estructura propuesta en la reforma pensional

A través del proyecto de Ley 293/2023 Senado, el Gobierno Nacional propone hacer la transición a un sistema de protección social estructurado en 4 pilares, como se menciona a continuación:

Figura 10. Estructura del Sistema Pensional propuesta en la Reforma Pensional

Fuente: Elaboración propia con base en Informe Final de la Comisión del Gasto y la Inversión Pública, actualizado con el Decreto 325 de 2022 del Ministerio del Trabajo

- Pilar Solidario: Este pilar está integrado por las personas colombianas residentes en el territorio nacional en condición de pobreza extrema, pobreza y vulnerabilidad, cuyas prestaciones se financiarán con recursos del Presupuesto General de la Nación –PGN– y con los recursos de la Subcuenta de Subsistencia del Fondo de Solidaridad Pensional.Para acceder a este pilar, son requisitos ser ciudadano colombiano, tener al menos 65 años de edad, integrar el grupo de pobreza extrema, pobreza y vulnerabilidad y acreditar residencia en el territorio colombiano por mínimo 10 años inmediatamente anteriores a la fecha de presentación de la solicitud para acceder a la Renta Básica Solidaria. Esta renta corresponderá a la línea de pobreza extrema de 2024 y se actualizará con base en el IPC del año inmediatamente anterior.Dentro de este pilar se incluyen las personas del programa Colombia Mayor.

- Pilar Semicontributivo: Está integrado por las personas afiliadas al sistema que a los 65 años no hayan cumplido los requisitos para acceder a una pensión contributiva habiendo cotizado al sistema, quienes podrán acceder a un Beneficio Económico financiado por el PGN. Dentro de este pilar se incluyen las personas que están en el programa BEPS.A este pilar pueden acceder los siguientes cuatro grupos de personas:

- Colombianos residentes, mayores de 65 años que hayan contribuido al sistema de protección social integral para la vejez entre 150 y menos de 1.000 semanas y que sean elegibles para el Pilar Solidario. Estas personas tendrán derecho a una renta vitalicia con base en los montos del componente de prima media del pilar contributivo actualizado por IPC y el saldo de la cuenta de ahorro individual.

- Colombianos residentes mayores de 65 años que hayan contribuido al sistema de protección social integral para la vejez entre 150 y menos de 1.000 semanas y que NO sean elegibles para el Pilar Solidario. Estas personas tendrán derecho a una renta vitalicia con base en los montos del componente de prima media del pilar contributivo actualizado al 3% efectivo anual y el saldo de la cuenta de ahorro individual.

- Personas cuyo ingreso sea inferior a un salario mínimo mensual vigente, que realicen aportes al programa BEPS, que tendrán una renta vitalicia inferior a un salario mínimo al año del otorgamiento. Este monto no podrá ser superior al 80% del salario mínimo y no podrá ser sustituible por muerte ni heredable.

- Afiliados que hayan cotizado hasta 149 semanas se les otorgará una indemnización sustitutiva tal como está dispuesto en la Ley 100 de 1993.

- Pilar Contributivo: Este pilar está dirigido a las personas trabajadoras dependientes, independientes, servidores públicos y personas con capacidad de pago para efectuar las cotizaciones para acceder a una pensión.

- Componente de Prima Media: Está integrado por todas las personas afiliadas al sistema y recibirá las cotizaciones por parte de los ingresos base de cotización entre 1 y 3 salarios mínimos mensuales legales vigentes (smmlv).

- Subcuenta de Complementario de Ahorro Individual: Integrado por todas las personas afiliadas al sistema cuyo ingreso sea superior a los 3 smmlv y recibirá cotizaciones de la parte del Ingreso base de cotización que exceda 3 salarios mínimos y que lleguen hasta 25 salarios mínimos.

En tal sentido, se elimina la competencia entre el RPM y el RAIS, como funciona en la actualidad. En particular, la Pensión estará conformada por el valor determinado en el componente de Prima Media más el valor determinado en el Componente Complementario de Ahorro Individual.

Al respecto, es importante hacer varias anotaciones adicionales:

- Tal como su nombre lo indica, el componente de Ahorro Individual es complementario, en el sentido que no se podrá obtener una prestación de Ahorro Individual sin que se hayan cumplido los requisitos mínimos para acceder a una prestación del componente de Prima Media.

o El Gobierno Nacional usará un sistema actuarial de equivalencias para completar los requisitos del componente de prima media con los del componente de ahorro individual, en el caso que se requiera. - En esta reforma, la Pensión Integral de Vejez será reconocida y pagada a los afiliados por parte de Colpensiones. Las Administradoras de Fondos de Pensiones y Cesantías deberán desembolsar los recursos correspondientes al componente de ahorro individual a Colpensiones.

- Por otra parte, las personas que hayan hecho aportes a los Regímenes Pensionales actuales tendrán derecho a que se les reconozcan los valores aportados a través de la expedición de un Bono, un Título Pensional o Devolución de los aportes.

- Frente a los regímenes especiales, el parágrafo 2 del artículo 3 del proyecto de Ley indica que esto no aplicará en el Pilar contributivo ni semicontributivo a las personas afiliadas a los regímenes especiales y exceptuados vigentes a la expedición de la presente ley.

Finalmente, la reforma crea el Fondo de Ahorro del Pilar Contributivo, que consiste en una cuenta especial administrada por Colpensiones a partir de un porcentaje de ingresos por cotización a pensión que se reciba por este pilar. Este fondo tiene el objetivo de cubrir los montos de los pilares semicontributivo y contributivo cuando el financiamiento por parte de la Nación sea superior al 1,2% del PIB.

- Pilar de Ahorro Voluntario: Este pilar está integrado por las personas que hagan un ahorro voluntario a través de los mecanismos que existen en el sistema financiero.

- Fondo de Solidaridad Pensional: Se conserva el espíritu del Fondo de Solidaridad Pensional que funciona en la actualidad. Sin embargo, se ajustan los objetivos de las subcuentas de Solidaridad y de Subsistencia según los nuevos pilares del sistema así:

- Subcuenta de solidaridad: Tiene por objeto ampliar la cobertura y subsidiar o cofinanciar las cotizaciones al Sistema de Protección Social Integral para la Vejez de los grupos de la población que por cuyas características y condiciones socioeconómicas no pueden realizar la cotización completa en el pilar contributivo: trabajadores independientes, desempleados, artistas, deportistas, madres FAMI[2], personas en situación de discapacidad, población Rrom, indígenas, afrodescendientes, palenqueros, negros y afrocolombianos.

- Subcuenta de Subsistencia: Dirigida a financiar el Pilar Solidario, a la protección de las personas en condición de pobreza extrema, pobreza o vulnerabilidad, las madres comunitarias, sustitutas y FAMI mediante un subsidio económico.

Además de la estructura mencionada anteriormente, a continuación se incluyen algunas medidas adicionales contenidas en el texto de la reforma que pueden ser de interés:

- Cambios en los porcentajes de contribución (Art. 26). Frente al escenario actual de aportes, se realizan los siguientes cambios:

- o Las personas que ganan 4 o más salarios mínimos mensuales deberán hacer una cotización adicional equivalente al 2% del Ingreso Base de Cotización. La mitad de estos recursos se destinará para la Subcuenta de Solidaridad del Fondo de Solidaridad Pensional y la otra mitad a la Subcuenta de Subsistencia.

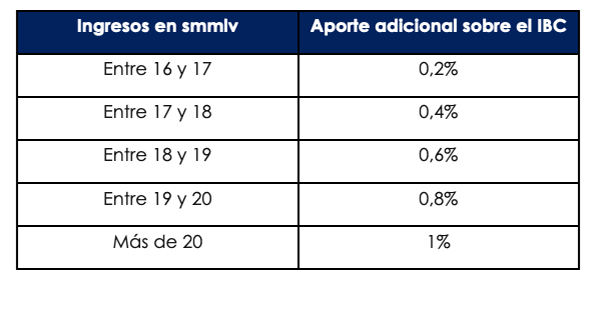

- o Las personas que ganan 16 o más salarios mínimos mensuales tendrán un aporte adicional sobre el ingreso base de cotización para la Subcuenta de Subsistencia del Fondo de Solidaridad Pensional como se describe en la siguiente tabla:

[2] Madres comunitarias que atienden madres gestantes y lactantes, así como niños hasta los dos años, a través de los Hogares Comunitarios de Bienestar FAMI del ICBF.

Tabla 1. Aportes adicionales a la Subcuenta de

Subsistencia del Fondo de Solidaridad Pensional

Fuente: PL 293/2023 S “Por medio de la cual se establece el Sistema de Protección Integral Social para la Vejez”

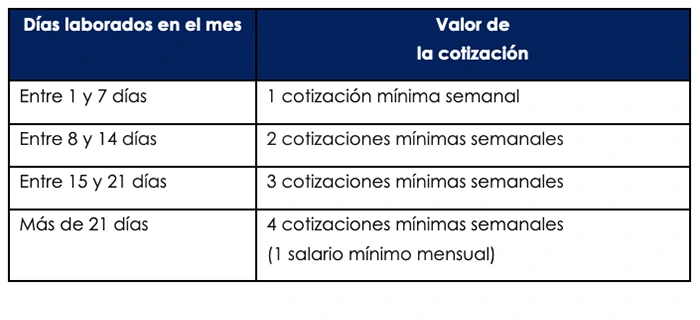

- Cotización por periodos inferiores a un mes (Art. 27 a 31). Esta cotización por días o semanas aplica para trabajadores dependientes que se encuentran vinculados por periodos inferiores a un mes o por días, o para trabajadores independientes que perciban un ingreso mensual inferior a un salario mínimo.

Estas cotizaciones se realizarán usando la base de cotización mínima semanal, que consiste en una cuarta parte del salario mínimo mensual legal vigente, de la siguiente manera:

Tabla 1. Aportes adicionales a la Subcuenta de

Tabla 2. Estructura del Sistema Pensional propuesta en la Reforma Pensional

Fuente: PL 293/2023 S “Por medio de la cual se establece el Sistema de Protección Integral Social para la Vejez”

- Beneficios para madres o padres con un hijo inválido con discapacidad (Art. 35): La madre o padre cuyo hijo padezca de alguna discapacidad física o mental debidamente calificada y continúe como dependiente de la madre o padre, tendrá derecho a recibir la Pensión Especial de Vejez a cualquier edad siempre y cuando haya cotizado al sistema el monto mínimo de semanas exigido en el Componente de Prima Media (1.300 semanas). Es decir, se elimina el requisito de edad para estas personas.

- Beneficios de semanas para mujeres con hijos (Art. 36): Por cada hijo vivo o adoptivo se reduce en 50 semanas el monto mínimo de semanas para las mujeres que cumplan la edad mínima para acceder a la pensión. Este beneficio aplica para máximo 3 hijos. Es decir, una mujer con 57 años podría acceder a la pensión con 1.150 semanas.

- Prestación anticipada de vejez (Art. 37): Las personas mayores de 65 años que hayan cotizado más de 1.000 semanas, pero no reúnan el total de semanas requeridas para pensionarse, podrán acceder a una pensión de vejez calculada de igual forma que la pensión de vejez.

- Condiciones para la operación de las Administradoras del Componente Complementario de Ahorro Individual (Art. 57- 70): Entre las disposiciones incluidas en esta sección se encuentran:

o El Gobierno nacional fijará los niveles de patrimonio adecuado para las entidades que administren los fondos de pensiones de este componente. En la Ley 100, existe una disposición relacionada con el patrimonio de las AFP, pero con una redacción distinta: “El patrimonio de las Entidades administradoras garantiza el pago de la rentabilidad mínima de que trata el literal anterior y el desarrollo del negocio de administración del fondo de pensiones” (Art. 60 de Ley 100 de 1993).

o Los afiliados y accionistas de las entidades administradoras elegirán al revisor fiscal para el control de la administración del Fondo. Además, en la junta directiva de estas entidades deben estar como miembros independientes un representante del Componente Complementario de Ahorro Individual y un representante de los afiliados.

o Las Administradoras invertirán los recursos de los afiliados en las condiciones que defina el Gobierno Nacional. Además, el Gobierno Nacional podrá definir los requisitos que deban acreditar las personas jurídicas que sean destinatarias de inversión o colocación de recursos por parte de las Administradoras.

- Rectoría del Sistema (Art. 73 a 75): Se crea el Sistema Nacional de Protección Integral para la Vejez, compuesto de dos instancias, el Consejo Nacional de Protección a la Vejez y el Comité Técnico:

o Consejo Nacional de Protección Integral para la Vejez: Órgano asesor en materia de pensiones. Está integrado por:

- Ministro(a) del Trabajo.

- Ministro(a) de Hacienda y Crédito Público.

- Ministro(a) de Salud y Protección Social.

- Director(a) del Departamento Nacional de Planeación.

- Director(a) del Departamento de Prosperidad Social.

- Presidente de Colpensiones.

- Representante de los trabajadores.

- Representante de los empresarios.

- Representante de los pensionados.

- Representante de los Beneficiarios de las Prestaciones Solidarias.

- Representante de las Administradores del componente complementario de Ahorro Individual.

- Representante de la Academia.

o Comisión Técnica de Protección Social Integral para la Vejez: Encargada de la coordinación, orientación y ejecución de las estrategias y planes fijadas en la Constitución y la Ley, Compuesta por:

- Ministro(a) del Trabajo, delegable al Viceministro(a) de Empleo y Pensiones.

- Ministro(a) de Hacienda y Crédito Público, delegable al Viceministro(a) Técnico.

- Director(a) del Departamento de Nacional de Planeación, delegable al Subdirector(a) General.

- Director(a) del Departamento Administrativo Nacional de Estadística, delegable al Director(a) de Censos y Demografía.

- Dos designados del(la) Presidente de la República.

- Régimen de transición (Art. 76 y 77): La reforma pensional no le aplicará a quienes tengan al menos 1.000 semanas cotizadas, por lo que les continuará aplicando la Ley 100 en su totalidad. Además, se incluye la posibilidad de traslado de régimen para las personas a quienes les falten menos de 10 años para pensionarse. Esta posibilidad estará vigente por 3 años después de la promulgación de la ley.

- Sistema de Información para la Protección Social Integral para la Vejez (Art. 78): Se crea este sistema para permitir la toma de decisiones en todos los niveles e instancias. Los criterios de su funcionamiento, accesibilidad e interoperabilidad serán definidos por el Ministerio del Trabajo, la UPGG y Colpensiones. Entrará a operar en un periodo no mayor a un año a partir de la vigencia de la ley. El artículo incluye menciones específicas a tecnologías como blockchain e inteligencia artificial como técnicas para la actualización automática de los datos y operaciones del sistema.

4. Argumentos en la discusión pública

Con base en la revisión previa de los principales cambios propuestos en la Reforma pensional a la luz de los desafíos en materia de informalidad, cobertura y sostenibilidad, en esta sección de cierre se hace un balance de los argumentos presentados por el Gobierno Nacional en la exposición de motivos del proyecto, así como comentarios de algunas organizaciones con incidencia en la discusión. Lo anterior, para aportar elementos de juicio sobre la conveniencia y algunos detalles puntuales de este proyecto de ley.

Argumentos del Gobierno Nacional

Como parte de la justificación presentada en la exposición de motivos del proyecto de Ley, en la Sección VII se presentan los resultados de un Estudio Técnico contratado por el Ministerio del Trabajo con la Universidad Nacional, para la modelación financiera-actuarial del escenario de pilares. A continuación, se resumen los elementos positivos que traería la reforma con base en este estudio y que aparecen en el literal L) titulado “Algunos elementos de Análisis”:

- Ampliación del número de personas objeto de protección del sistema con un costo fiscal muy cercano al que hoy se destina sólo para Colpensiones.

- Permite un ahorro de la Nación en la atención sólo al pilar contributivo (57% para el primer año y 70% para el segundo año)

- Incentiva la afiliación y permanencia en el sistema como cotizante al otorgar la posibilidad cierta a todo colombiano de adquirir un auxilio en la vejez.

- Elimina los subsidios estatales a las altas pensiones, toda vez que el pilar contributivo tiene un techo de 3 salarios mínimos.

- Ayuda a corregir el déficit del sistema a corto plazo, dado que ingresaría un recurso importante correspondiente a las cotizaciones de los primeros 3 salarios mínimos que hoy se reciben en el RAIS.

- Frena el desahorro de los recursos que se encuentran en el ahorro individual, al no ser necesarios los traslados masivos que se realizan del RAIS al RPM.

- Elimina el desequilibrio entre los dos regímenes. Esto al pasar de competencia a complementariedad.

- Disminuye la alta judicialización del Sistema debido a que se elimina la competencia desequilibrada entre sistemas.

- El número de pensionados por vejez en el contributivo aumenta levemente con la reforma, entre 5% y 8% en los primeros 5 años. Sin embargo, la presión sobre los egresos del sistema disminuye hasta 2037. Año en que comienza a ser mayor.

- El aporte de la Nación que recibirá cada persona mayor de 65 años en estado de vulnerabilidad les permitiría superar la línea de pobreza extrema. En particular, según las estimaciones del estudio, el indicador de pobreza extrema se reduciría a 6,91%.

Argumentos de Fedesarrollo

En un documento publicado el pasado 30 de marzo, el Director de Fedesarrollo reconoce que la propuesta del gobierno trae los siguientes elementos positivos (Mejía, 2023):

- Aumentar la cobertura del sistema de protección en la vejez a través del pilar subsidiado acogiendo la propuesta de Fedesarrollo de fijar la entrega en una línea de pobreza extrema

- Eliminar la coexistencia de dos regímenes (RAIS-RPM) que generan tratos desiguales entre dos personas con las mismas características.

- Limitar los subsidios en el componente público (hasta 3 salarios mínimos).

Sin embargo, también llama la atención sobre los siguientes asuntos en el trámite de la reforma en el Congreso:

- El ahorro que contempla el proyecto de ley para el Fondo de Ahorro del Pilar Contributivo es insuficiente para evitar problemas de financiamiento de la deuda pública en el corto plazo y tener unas reservas para pagar las pensiones de los futuros pensionados.

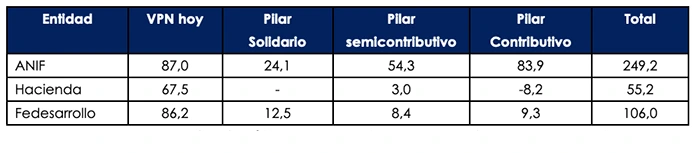

Tabla 3. Ahorro necesario

(billones constantes de 2022)

Fuente: Fedesarrollo (2023) Análisis y recomendaciones sobre las Reformas Laboral y Pensional

- Por otro lado, se estima un aumento de 30,2 puntos del PIB en el pasivo del sistema de protección en la vejez. Aunque las estimaciones de Fedesarrollo son más conservadoras que las realizadas por ANIF, en ambos casos el pasivo pensional es mucho mayor al de los cálculos del Gobierno [3].

Tabla 3. Valor presente neto del sistema de protección en la vejez

(% del PIB)

Fuente: Fedesarrollo (2023) Análisis y recomendaciones sobre las Reformas Laboral y Pensional

Argumentos de Asofondos

En un documento publicado en su página web, la Asociación Colombiana de Administradoras de Fondos de Pensiones y de Cesantía – Asofondos – compartió las siguientes cifras y comentarios frente al proyecto de reforma pensional (Asofondos, 2023).

- La agremiación reconoce que el proyecto de ley contempla aspectos positivos como fortalecer el pilar solidario para los adultos mayores, reducir los subsidios inequitativos a las personas de mayores ingresos o eliminar la competencia entre regímenes.

- Sin embargo, la reforma no promueve la sostenibilidad del sistema ni adopta medidas adecuadas para corregir el problema de envejecimiento de la población. Al respecto, mencionan que el pasivo pensional como producto de la reforma llega a 224% del PIB.

- Por otra parte, se incrementan las semanas para lograr pensión de 1.500 a 1.300 semanas para las personas afiliadas a fondos privados.

- Por último, mencionan que la reforma tiene un impacto especial en las mujeres, en tanto aquellas que no logren tener 1.000 semanas cotizadas, tendrán que esperar 8 años más para acceder a los Beneficios Económicos Periódicos (de 57 a 65 años). Algo similar pasa con los hombres, que deberían esperar 3 años adicionales.

Argumentos de ANIF

A través de dos documentos publicados en marzo del presente año, el Centro de Estudios Económicos ANIF ha compartido sus apreciaciones frente a la reforma pensional (ANIF, 2023a, 2023b). Sus comentarios se resumen a continuación:

- Un 88% de los ocupados en el país devengan 3 salarios mínimos o menos, por lo que la totalidad de sus aportes y la parte correspondiente de las personas que ganan más que este monto irían a parar a Colpensiones. Para ANIF, el monto de recursos que va al Componente de Prima Media del Pilar Contributivo debería ser de máximo 1 salario mínimo. En caso contrario, se estaría adquiriendo una deuda muy cara que tendrían que pagar los jóvenes de hoy y las generaciones futuras.

- Si bien la reforma pretende cumplir con algunos objetivos del sistema pensional, no atiende los siguientes desafíos:

o La propuesta no resuelve la característica de subsidio regresivo del régimen de prima media. Al contrario, se acentúa por el traslado de más del 90% del ahorro pensional a este régimen y se continúa con un subsidio alto para las pensiones cercanas a 3 salarios mínimos.

o El envejecimiento de la población y el aumento de la expectativa de vida generan presiones fiscales y al traslado de regímenes. En la propuesta no se menciona el cambio de parámetros del sistema, la tasa de reemplazo o la edad.

o Los problemas de fondo del mercado laboral, que son la razón por la que la mayoría de los ocupados no pueden cotizar al sistema, no se pretenden resolver en la reforma. Por el contrario, se toman como dados y se les intenta dar una solución de corto plazo a través del Pilar Semicontributivo.

- El pasivo pensional se incrementaría a entre 230% y 250% del PIB con la reforma. En particular, la mayor proporción del pasivo pensional a 2070 calculado por esta entidad corresponde al Pilar contributivo (130,7% del PIB), seguido del Pilar Semicontributivo (54,3% del PIB), el Stock actual de deuda (26% del PIB), el Pilar solidario (24,1% del PIB) y la Transición (14,2% del PIB). En otras palabras, sólo la deuda del Pilar contributivo para los futuros pensionados es más de 5 veces el stock de deuda actual de los pensionados de Colpensiones.

[3] En el documento se mencionan las diferencias en los supuestos para el cálculo, que pueden explicar las diferencias en los resultados. ANIF usa un modelo pensional propio con corte a 2070 que asume una inflación de 3,5% y una tasa de interés real del 4%. Minhacienda el modelo pensional del CEDE de la Universidad de los Andes con corte a 2070, con una inflación del 3% y una tasa de interés del 4%. Fedesarrollo usa el modelo del CEDE con corte a 2100, con una inflación del 3% y una tasa de interés real del 3,4%. El costo del pilar contributivo es muy sensible a la tasa de interés real que se use. Pasando de 26,4% del PIB con una tasa de 2,5% a 2,2% del PIB con una tasa de 4%.

5. Conclusiones

Como se ha desarrollado a lo largo del documento, el sistema pensional colombiano enfrenta diversos desafíos en materia de formalidad (aquellos que cotizan al sistema), cobertura (aquellos que se benefician del sistema hoy) y sostenibilidad (la capacidad de beneficiar personas en el futuro).

En la estructura actual del sistema pensional, dos regímenes de pensiones compiten entre sí: un esquema de reparto (Régimen de Prima Media) y un esquema de ahorro individual (Régimen de ahorro individual con solidaridad).

A su vez, estos conviven con un conjunto regímenes especiales que aplican para ciertas actividades económicas (Régimen del Magisterio, Régimen de las Fuerzas Armadas y Presidente de la República), una serie de mecanismos que otorgan beneficios a las personas que no logran acceder a una pensión completa en los términos descritos por la ley (Colombia Mayor y subsidio a ex madres sustitutas y comunitarias) y la posibilidad de ahorrar montos adicionales a los mínimos descritos en la ley (Fondos de pensiones voluntarios).

A través de la reforma pensional descrita en el PL 293/23 S, el Gobierno Nacional pretende migrar a un Sistema de Pilares compuesto por un Pilar Solidario, dirigido a las personas con mayor vulnerabilidad y condiciones de pobreza, un Pilar Semicontributivo y Contributivo dirigido a las personas que pueden realizar aportes y un Pilar de Ahorro Voluntario para quienes quieren hacer aportes adicionales.

En el Pilar Contributivo, los componentes de Prima Media y Complementario de Ahorro Individual (análogos al RPM y el RAIS) pasan de competir por afiliados a complementarse entre sí. Los aportes de menos de 3 salarios mínimos se dirigen al Componente de Prima Media y los adicionales al de ahorro individual. En cualquier caso, el desembolso de los recursos a las personas se tramitaría únicamente a través de Colpensiones.

Teniendo en cuenta que la reforma no modifica los parámetros para pensionarse en el régimen de prima media como las semanas y la edad[1], y contempla la migración de las contribuciones asociadas a los primeros 3 salarios mínimos de las personas ocupadas que contribuyen al RAIS, los argumentos relacionados con la conveniencia de la reforma están relacionados en mayor medida con la sostenibilidad del sistema.

Tanto el Gobierno Nacional como algunas instituciones que participan en la discusión reconocen la importancia de aumentar la cobertura del sistema y eliminar la coexistencia entre regímenes.

Sin embargo, entidades como Fedesarrollo, Asofondos y ANIF han llamado la atención sobre si el ahorro es suficiente para solventar este aumento de la cobertura, si el umbral de los 3 salarios mínimos es adecuado y si la reforma logra disminuir el Valor Presente Neto del pasivo pensional hacia el futuro.

El ritmo de la discusión frente a la reforma pensional en el Congreso de la República seguramente estará enmarcado en estos asuntos. En últimas, la mejor reforma pensional para el país será aquella que logre simultáneamente incrementar los recursos que ingresen al sistema, aumentar el número de personas beneficiadas por este y garantizar que las generaciones futuras también podrán gozar de una vejez remunerada.

[4] Salvo para los ocupados que ganen más de 4 salarios mínimos, que incurren en contribuciones adicionales al Fondo de Solidaridad Pensional, como se describe en la sección 3 de este documento.

6. Referencias

ANIF. (2023a, marzo 16). La nueva versión de la reforma pensional: Algunos avances y muchos temas por corregir—ANIF.

ANIF. (2023b, marzo 22). Pasivo pensional se incrementaría a entre 230 y 250% del PIB con la reforma—ANIF.

Asofondos. (2023, marzo 23). Jóvenes de hoy, los grandes perjudicados con la reforma pensional del Gobierno. Asofondos.

Becerra, O., García-Huitrón, M., & González-Velosa, C. (2022). PROTECCIÓN ECONÓMICA A LA VEJEZ EN COLOMBIA: AVENIDAS DE REFORMA.

Bernal, R., González, J. I., Juan Carlos Henao, Roberto Junguito, Marcela Meléndez, Armando Montenegro, Juan Carlos Ramírez, José Darío Uribe, & Leonardo Villar. (2017). El gasto público en pensiones y apoyo económico a la vejez en Colombia. En Comisión del gasto y la inversión pública: Informe Final (1a ed., pp. 209–240). Fedesarrollo.

Colpensiones. (2023, febrero). Colpensiones en cifras. Febrero 2023.

DANE. (2023a, marzo 10). Empleo informal y seguridad social. DANE.

DANE. (2023b, marzo 10). Empleo y desempleo.

DANE. (2023c, marzo 23). Proyecciones de población.

DPS. (s/f). Colombia Mayor. Prosperidad Social. Recuperado el 30 de marzo de 2023

Fernández, C. (2020). Informalidad empresarial en Colombia. Coyuntura Económica: Investigación Económica y Social, L, 133–168.

FSP. (s/f-a). Programa exmadres comunitarias y sustitutas. Recuperado el 2 de abril de 2023

FSP. (s/f-b). ¿Qué es el Fondo de Solidaridad Pensional? Recuperado el 2 de abril de 2023

Lora, E. (2021). Una propuesta de reforma pensional. En Reformas para una Colombia post-COVID-19 (pp. 30–44). Fedesarrollo.

Mejía, L. F. (2023). ANÁLISIS Y RECOMENDACIONES SOBRE LAS REFORMAS LABORAL Y PENSIONAL.

OIT. (1993). Resolution concerning statistics of employment in the informal sector, adopted by the Fifteenth International Conference of Labour Statisticians.

OIT. (2003). Guidelines concerning a statistical definition of informal employment.

OIT. (2015, diciembre 3). 4.5 Informal economy workers [Document].

Portafolio. (2021, noviembre 9). Gasto total en pensiones respecto al PIB sigue siendo ‘muy alto’. Portafolio.co.